В данной статье рассматривается процесс выбора корпорацией банка или нескольких банков для организации привлечения финансирования. Рассмотрены основные этапы процесса, критерии выбора и роли, на которые назначаются банки, а также юридические документы, оформляющие выбор компанией своих банков-партнеров.

Привлечение финансирования – одна из основных задач современного топ-менеджера. Структура капитала корпорации – важный инструмент создания акционерной стоимости – позволяет оптимально инвестировать денежные средства и снижать затраты на акционерный и долговой капитал. Для современной корпорации доступ к финансированию является важным конкурентным преимуществом.

К ключевым инструментам привлечения финансирования с международных рынков капитала относятся:

- синдицированный кредит;

- проектное финансирование;

- размещение выпуска еврооблигаций;

- IPO и последующее размещение акций;

- гибридные финансовые инструменты (например, конвертируемые облигации).

Топ-менеджеру необходим детальный анализ банков-партнеров для понимания, какие банки следует назначать на соответствующие роли при привлечении финансирования. Обратим внимание, что залогом успеха для крупных сделок на международных рынках капитала является назначение наиболее опытных и подходящих для реализации данной сделки банков.

1. Процесс выбора банков

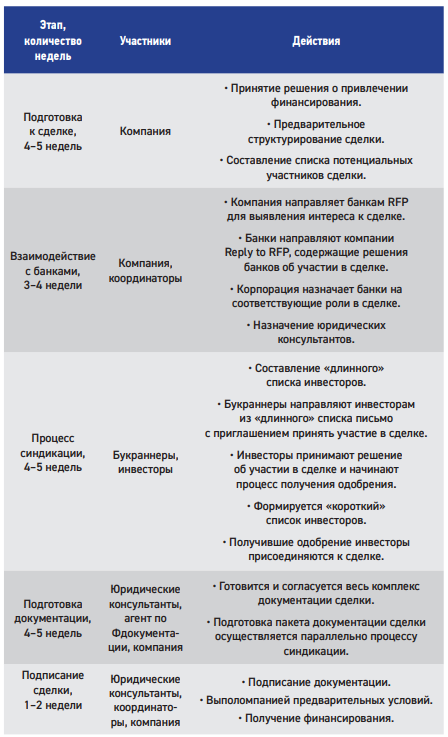

Рассмотрим в данном разделе основные этапы процесса выбора корпорацией банков для организации финансирования.

1. Запрос о предложении. Приняв решение о привлечении финансирования, корпорация направляет своим банкам-партнерам «запрос о предложении» для выявления их интереса к сделке (Request for Proposal, или RFP). RFP содержит ключевые параметры потенциальной сделки, предполагаемые условия и временные рамки реализации сделки, а также обновленную финансовую и операционную информацию о бизнесе компании.

2. Ответ на запрос. Изучив RFP и проведя раунд переговоров с компанией, банки направляют «ответ на запрос» (Reply to RFP), содержащий предложения касательно участия в сделке. Банки излагают в письме свое видение рыночных условий и возможности корпорации осуществить планируемую сделку (с точки зрения объемов, коммерческих условий и графика реализации). В своем ответе банки также уточняют индикативные условия сделки и те роли, которые они готовы осуществлять (координатор, андеррайтер, букраннер, агент по документации).

Заметим, что часто банки готовят более детальный маркетинговый документ (Pitch), в который включают детальный обзор сделок из отрасли компании, экспертизы банка и опыта реализации сделок на рынках капитала. Ведущие банки также регулярно готовят детальные обзоры финансовых рынков (Market Overview), которые направляют своим клиентам для изучения текущей рыночной ситуации.

3. Встреча с банками. Компания также проводит ряд встреч с ведущими банками (Bank Meetings). Во время подобных встреч представители банков выступают перед топ-менеджментом компании, презентуя свой опыт и видение реализации сделки.

4. Принятие решения. Основываясь на полученной от банков информации, а также на основании проведенных встреч топ-менеджмент компании принимает решение о выборе банка. При этом могут использоваться коммерческие рыночные критерии, описанные в разделе 2 данной статьи.

5. Назначение банков. По итогам принятых решений корпорация оформляет юридически назначение банков на соответствующие роли (см. раздел 3) в привлечении финансирования. Ключевым документом при этом является мандатное письмо и приложения к нему, описанные в разделе 4.

2. Критерии выбора банков

Важным элементом выбора является проведение конкурентного анализа, включающего описание результатов банков-партнеров корпорации, включая рейтинги банков в качестве координаторов (отвечающих в целом за процесс организации сделки) и букраннеров (осуществляющих процесс синдикации на рынке капитала) с указанием итоговой суммы и количества сделок, доли рынка, основных конкурентных преимуществ. Пример конкурентного анализа банка на рынке капитала приведен в таблице 1.

3. Роли банков в привлечении финансирования

Рассмотрим в данном разделе основные роли, которые банки выполняют, оказывая услуги по привлечению корпоративного финансирования.

1. Структурирующий банк. Данный банк работает с компанией с начального этапа сделки. Основными функциями структурирующего банка являются консультирование касательно рынка и разработка оптимальной структуры сделки. Итогом взаимодействия корпорации со структуратором является документ, называющийся «Основные условия сделки». Как правило, структурирующий банк в дальнейшем назначается на роль координатора сделки.

2. Координатор. Основной банк-партнер компании назначается координатором сделки. Координирование включает управление всеми аспектами реализации сделки. К основным функциям координатора относятся: (1) утверждение плана реализации сделки; (2) координирование работы всех участников сделки; (3) коммуникации с участниками сделки, включая организацию встреч корпорации с инвесторами.

С точки зрения дополнительных ролей координатора, обычно данный банк также назначается на роль агента по документации, андеррайтера, букраннера. Отметим, что при крупных сделках, над которыми работают несколько координаторов, компания, как правило, стремится к равномерному распределению данных ролей.

3. Андеррайтеры. Одним из ключевых аспектов сделок на рынках капитала является андеррайтинг. Как правило, андеррайтинг предоставляется на всю сумму сделки, и затем в процессе синдикации андеррайтеры распределяют свои доли участия среди инвесторов. Отметим важность риска андеррайтинга, который заключается в том, что по итогам синдикации андеррайтерам не удастся снизить свою долю в сделке до необходимого уровня.

4. Букраннеры. Они руководят и осуществляют процесс синдикации. В функции букраннеров входят реализация процесса синдикации сделки и работа с потенциальными инвесторами. Как правило, банки-букраннеры выполняют роли агента по подготовке информационного пакета сделки и агента по подготовке пресс-релизов.

5. Агент по документации. Координатор сделки назначается на роль агента по документации. Первым шагом при работе над документацией является выбор юридических консультантов сделки (из ведущих международных юридических фирм), как для компании, так и для банков. Агент по документации представляет интересы банков и активно взаимодействует с компанией и юридическими консультантами сделки. Главной функцией агента по документации является подготовка всего комплекса юридических документов сделки.

6. Хеджирующий банк. Для сложных сделок в иностранной валюте (долл. США или евро) компания, как правило, принимает решение хеджировать риски, связанные с динамикой курсов валют и процентных ставок. На роли банков, предоставляющих данные услуги, обычно назначаются координаторы сделки.

4. Обзор юридической документации

Мандатное письмо (Mandate Letter) является одним из ключевых документов сделки. В нем регламентируются юридические и коммерческие аспекты работы банков над сделкой и взаимодействие с компанией по всему спектру вопросов, возникающих при реализации сделки.

Мандатное письмо содержит следующие разделы:

- Назначение банков на соответствующие роли в сделке (координаторы, букраннеры, агенты).

- Условия работы над сделкой (включая получение сторонами необходимых одобрений).

- Отсутствие материальных негативных изменений в деятельности и финансовом положении компании.

- Описание комиссий, издержек работы над сделкой, а также порядок расчетов.

- Юридические пункты касательно обмена информацией, конфиденциальности, обязательств и прав сторон, конфликтов.

- Применимое право и юрисдикция.

Объем мандатного письма составляет 12–15 страниц. Письмо согласуется между корпорацией и координаторами сделки. Процесс согласования мандатного письма занимает 3–4 недели. Если до подписания мандатного письма назначены юридические консультанты корпорации и банков, то они также участвуют в работе над данным документом.

Мандатное письмо включает два важных приложения:

1.Основные условия сделки (Term Sheet).

Данный документ готовится на подготовительном этапе сделки и включает основные структурные и коммерческие характеристики сделки. Первый вариант обычно называют краткой индикативной версией. Условия сделки компания разрабатывает вместе со структурирующим банком. Документ занимает 3–5 страниц и на его подготовку уходит 1–2 недели. Пример основных условий сделки приведен в таблице 2.

Согласовав краткую индикативную версию, на основании которой банки-координаторы получают предварительное одобрение, на следующем этапе компания и структурирующий банк работают над полной версией основных условий. Объем полной версии составляет 10–15 страниц. На согласование документа требуется 3–4 недели, в зависимости от сложности сделки.

2.График реализации сделки (Transaction Timeline).

График сделки является одним из основных управленческих инструментов, так как содержит детализацию основных этапов сделки, ответственных сторон и соответствующие временные рамки. За подготовку и регулярные уточнения графика отвечает координатор. Пример данного документа приведен в таблице 3.

Заключение

Отметим несколько моментов. Процесс назначения банков для реализации сделки является одним из главных решений корпорации. В данный процесс вовлечен топменеджмент компании, поэтому финансистам важно четко структурировать данный процесс и использовать правильные критерии для выбора банков. Согласно современной практике, сложившейся на рынках капитала, для успешной реализации сделки необходимо назначение нескольких ведущих банков на роль координаторов букраннеров.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.